مقررات نئوبانک در ایران

مقررات نئوبانک ها سرانجام توسط بانک مرکزی در مهر ماه 1402 ابلاغ شد. این ضوابط که تحت عنوان «ضوابط ناظر بر نحوه ایجاد، فعالیت و نظارت بر واحد دیجیتال ارائه خدمات بانکی توسط موسسات اعتباری» منتشر شده ، نئوبانک را به عنوان واحد دیجیتال خدمات بانکی قلمداد نموده است .

این دستور العمل دارای چهار بخش از که از بخش اول مربوط به تعاریف ، بخش دوم مربوط به شرایط ایجاد، بخش سوم شرایط فعالیت و بخش چهارم شرایط نظارت متشکل شده است .

تعریف نئوبانک

در این دستورالعمل تعریفی که از نئوبانک به عمل امده محدود به واحد دیجیتال مستقر در موسسات اعتباری و بانک ها شده است. به نحوی که ارائه خدمات و انجام عملیات بانکی به صورت غیرحضوری و از طریق اینترنت یا سایر بسترهای دیجیتالی، از سوی موسسه اعتباری صرفاً در قالب واحد دیجیتالی ارائه خدمات بانکی و با شناسه اختصاصی مربوط به آن مجاز است.

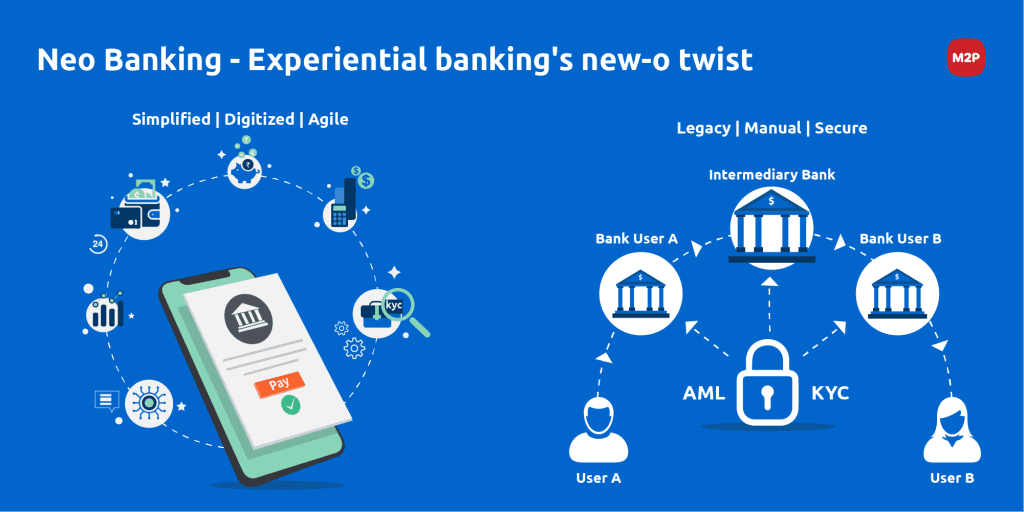

در واقع در این تعریف خبری از بانکداری باز ، تحول دیجیتال ، رابط های کاربردی ، همکاری با فینتک ها و توسعه نوآوری نیست .

صرفاً خدمات بانکداری به صورت دیجیتالی و غیرحضوری به عنوان تعریف نئوبانک آمده است . در حالی که نئوبانک ها لزوماً قرار نیست از مدل بانکداری سنتی تبعیت کنند و لزوماً تمام خدمات بانکداری را ارائه نمی دهد.

بنابراین ممکن است بسیاری از فینتک ها با ارائه خدمات نواورانه به سرعت ، کیفیت و هزینه ارائه خدمات پرداخت، سپرده ، انتقال وجه و غیره که معمولاً توسط بانک ها کمک نموده و بهبود بخشیده اما در سایر زمینه های بانکداری مانند اعطای وام یا پرداخت نقدی نپردازند.

انواع نئوبانک در دنیا

در دنیا دو نوع نئوبانک وجود دارد: آنهایی که مجوز بانکداری ندارند و با یک بانک سنتی همکاری می کنند. مانند بانک Up در استرالیا که به بانک Bendigo متکی است، و نئوبانک هایی که مجوز بانکی خود را دارند، مانند Xinja و ولت

وجه مشترک همه آنها این است که آنها فین تک هستند یا با فین تک ها مرتبط هستند. یعنی شرکت هایی که از پیشرفت های فناوری برای ارائه خدمات بانکی کاربردی تر، کارآمدتر و مشتری محورتر استفاده می کنند.

این امر فرآیندهای اغلب پیچیده مرتبط با بانک های سنتی را ساده می کند. رابط های دیجیتال آنها بصری تر، کاربر پسندتر هستند و طیف گسترده ای از ویژگی های شخصی را ارائه می دهند

بنابراین میتوان گفت مقررات نئوبانک در ایران امکان فعالیت فینتک ها را فراهم نمی نماید.

شرایط ایجاد نئوبانک

طبق ماده 3 این دستورالعمل صرفاً موسسات اعتباری ( بانک ها و موسسات اعتباری غیربانکی) امکان ارائه خدمات نئوبانک را دارند.

طبق این ماده موسسه اعتباری متقاضی تاسیس واحد دیجیتال باید درخواست خود را به اداره مجوز های بانکی بانک مرکزی ارائه نماید.

این اداره از سه اداره زیر نظر بانک مرکزی استعلام خواهد گرفت. درخصوص وضعیت اعتباری موسسه و رعایت مقررات و الزامات پولشویی از اداره ریسک و پولشویی بانک مرکزی و همچنین در خصوص کفایت زیرساخت ها فناوری اطلاعات و شاخص های سلامت بانکداری از اداره ارزیابی سلامت بانکی بانک مرکزی و در خصوص رعایت الزامات مربوط به پرداخت از مدیریت کل نظام پرداخت استعلام لازم را به عمل می آورد.

طبق ماده 5 این دستورالعمل ، با دریافت گزارش استعلامات ، اداره مجوز های بانکی گزارش تهیه و به معاون نظارت کمسیون مقررات و نظارت موسسات اعتباری ارائه می دهد .

در صورت تایید معاون نظارت در کمیسیون فوق الذکر درخواست متقاضی بررسی می گردد . در صورت تصویب کمیسیون اجازه ایجاد واحد دیجیتال با صدور مجوز و اعطای شناسه اختصاصی ارائه خواهد شد.

شرایط فعالیت نئوبانک

در مواد 8 الی 16 به شرایط فعالیت نئوبانک ها پرداخته شده است.

واحد دیجیتال ، باید به صورت هفت روز هفته و 24 ساعت شبانه روز دایر بوده و ارائه خدمات نماید. همچنین آموزش های لازم را برای دریافت خدمات به مشتریان ارائه نماید.

حتی معرفی واحد دیجیتالی ارائه خدمات بانکی ( نئوبانک) در تبلیغات موسسه اعتباری به نحوی که واحد مذکور را به عنوان یک موسسه اعتباری مستقل در ذهن مخاطب متبادر سازد مجاز نیست.

موسسه اعتباری موظف است در تبلیغات واحد دیجیتالی ارائه خدمات بانکی خود، از نام موسسه اعتباری در انتهای عنوان واحد مذکور به طور برجسته استفاده کند. در تمامی رسانهها و تبلیغات، عبارت کامل «عنوان واحد دیجیتال ارائه خدمات بانکی+ نام موسسه اعتباری» به همراه نشان تجاری موسسه اعتباری را درج کند.

در این بخش بانک مرکزی نئوبانکهایی را که تاکنون فعالیت کرده و فعالیتهای تبلیغاتی انجام دادهاند ملزم کرده که دیگر به صورت مستقل از نام تجاری خود استفاده نکنند. لذا در کنار نام خود حتماً نام موسسه اعتباری و بانکی را که در زیرمجموعه آن قرار دارند نیز استفاده کنند.

موسسات اعتباری از تاسیس شرکت جدید و یا تملک شرکت های دیگر برای ایجاد واحد دیجیتال منع شده اند . برون سپاری ارائه خدمات فناوری اطلاعات واحد دیجیتال نیز صرفاً با انعقاد قرارداد شرکت ها و پیمانکاران برون سازمانی میسر است .

در عمل با این مقررات هرگونه مشارکت با همکاری با شرکت های فینتک توسط موسسات اعتباری در حوزه نئوبانک غیرممکن به نظر می رسد.

شرایط نظارت بر نئوبانک

در ادامه ضوابط نئوبانک ها در این دستور العمل در مواد 17 الی 26 به این موضوع پرداخته است .

طبق این دستورالعمل در صورت بروز تخلف از مفاد این دستورالعمل و یا سایر دستورالعمل های نظارتی ، به واحد متخلف اخطار داده می شود .

واحد متخلف باید ظرف سه ماه ایرادات و موارد تخلف را برطرف نماید. در غیراینصورت بانک مرکزی م یتواند محدودیت های برای برخی از فعالیت ها یا جذب مشتری جدید ایجاد نماید.

در صورت تداوم تخلف، اداره مجوز های بانکی گزارش تخلف را به کمیسیون مقررات و نظارت بر موسسات اعتباری ارائه خواهد داد. این کمیسیون میتواند تصمیم به تعلیق مجوز اتخاذ نماید. در صورت تصمیم به تعلیق باید تایید هیات عامل بانک مرکزی را اخذ نماید.

نئوبانک های موجود به استناد ماده 25این دستروالعمل باید ظرف حداکثر مدت 6 ماه، نسبت به اخذ مجوز موضوع ماده 4 این دستورالعمل اقدام نمایند، در غیراینصورت مشمول مقررات انظابی بانک مرکزی خواهند شد.