قرارداد LP-GP ، یکی از مهم ترین معضلات موجود بر سر راه کسب و کار های نوپا، معضلی به نام تامین مالی است. برای این معضل، راه های فراوانی پیش روی صاحبان کسب و کار وجود دارد. یکی از این راه ها، تامین مالی از طریق جذب سرمایه گذار خطرپذیر یا همان VC است. VC یا Venture Capital ، مدلی از سرمایه گذاری است که در آن سرمایه گذاران برای به دست آوردن سود های کلان در آینده بر روی کسب و کار های نوپا، جوان، کوچک، بهسرعت در حال رشد سرمایه گذاری می کنند. برای مطالعه در خصوص اینگونه سرمایه گذاری ها می توانید به مقاله ” سرمایه گذاری خطر پذیر (venture capital) و مدل های آن” مراجعه کنید.برای انجام سرمایه گذاری به سبک VC انعقاد یک قرارداد سرمایه گذاری خطر پذیر لازم خواهد بود. یکی از متداول ترین انواع قرارداد های سرمایه گذاری در این حوزه، قرارداد LP-GP است.

این مقاله به شرح و توضیح مختصری از این قرارداد می پردازد. بنابراین اگر به دنبال سرمایه گذاری خطرپذیر مطمئن هستید . یا به عنوان کسب و کاری نوپا قصد جذب سرمایه از این راه را دارید . به شما پیشنهاد می کنم که مقاله پیش رویتان را با دقت بخوانید.

قرارداد سرمایه گذاری خطر پذیر (قرارداد LP-GP) چیست؟

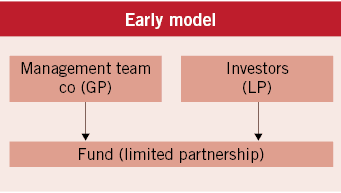

جذب سرمایه از طریق VC به شناخت و فهم از ساختار عملکرد این نوع از سرمایه گذاری احتیاج دارد. به همین دلیل بهتر است ابتدا ساختار این نوع از سرمایه گذاری را به نحوی مختصر شرح بدهیم.

الف)LP یا شریک محدود

برای اینکه این ساختار را ساده تر متوجه شوید از شما می خواهم که طرز نگاهتان را کل به جزء کنید. تصور کنید که سرمایه داری هستید که قصد سرمایه گذاری بر روی چندین استارتاپ مختلف کوچک را دارید. در ساختار سرمایه گذاری خطر پذیر، شما در واقع یک LP (limited partner) یا شریک محدود به شمار می آیید. شریک محدود یعنی چه؟ یعنی اگر شما بر روی کسب وکاری سرمایه گذاری کنید صرفاً در حدود سرمایه ای که به میدان آورده اید پاسخگو هستید و نه بیشتر. در واقع شما در قبال بدهیهای کسب و کار نوپا که از حجم سرمایهگذاریتان بیشتر است هیچگونه مسئولیتی نخواهید داشت.

ب)GP یا شریک مدیریتی

اما شما به عنوان سرمایه گذار مستقیماً در امر سرمایه گذاری دخیل نمی شوید. شما به عنوان LP ابتدا سرمایه خود را در اختیار صندوق های سرمایه گذاری خطر پذیر private equity قرار می دهید. در صندوق های سرمایه گذاری خطرپذیر اشخاصی به عنوان GP (General Partner) یا شریک مدیریتی(مدیر صندوق) فعالیت می کنند. سرمایه شما در دست مدیر صندوق قرار می گیرد . و مدیر صندوق مسئولیت اداره و مدیریت سرمایه شما را بر عهده دارد و در خصوص نحوه تخصیص سرمایه شما تصمیم می گیرد.

ج)مدل سرمایه گذاری LP-GP

مدل سرمایه گذاری LP-GP در واقع ، نوعی از سرمایه گذاری خطر پذیر است . که در آن LP ها و GP ها با کمک یکدیگر به سرمایه گذاری بر روی استارتاپ ها و کسب و کار های نوپا می پردازند.

در همکاری بین این دو نهاد معمولاً امر تامین منابع مالی بر عهده LP است. امور انعقاد قراردادهای سرمایه گذاری، تخصیص و مدیریت سرمایه، اعطای سود به سرمایه گذار، برگزاری جلسات مشترک فی مابین صندوق و سرمایه پذیر و سرمایه گذار از جمله وظایف متداولی است . که بر دوش GP یا مدیر صندوق قرار دارد.

GP یا مدیر صندوق وظیفه دارد سرمایه اخذ شده از LP ها را بر روی کسب و کار های سود ده و پربازده تزریق کند. همچنین معمولاً (نه اصولاً) در خصوص خروج از سرمایه گذاری نیز از LP ها وکالت داشته است . و بسیاری از اختیارات مدیریت سرمایه به ایشان تفویض شده است. در عین حال شما به عنوان LP وظایفی بر عهده خواهید داشت .من جمله آنکه به موقع سرمایه مورد نیاز را در اختیار GP قرار دهید. در صورتی که این تامین سرمایه با تاخیر مواجه شود ممکن است بر اساس قرارداد شما متحمل پرداخت خسارات و جریمه هایی شوید.

از طرفی در بسیاری از موارد LP در هر حال موظف به تامین سرمایه هستند. حتی اگر کسب و کار سرمایه پذیر در حال ضرر دهی باشد . و حتی اگر سرمایه گذاران هر آنچه که سرمایه گذاری کنند را از دست بدهند . چیزی از وظیفه تامین مالی آن ها طبق قرارداد کم نخواهد شد. این همان ریسکی است که یک LP در سرمایه گذاری خطر پذیر خود متحمل می شود.

نکات بسیار مهم در قرارداد LP-GP

اگرچه قراردادهای سرمایه گذاری به طور کلی جز قرارداد های پیچیده و تخصصی هستند . که تنظیم آن ها تنها از عهده متخصصان این حوزه بر می آید . اما در اینجا برای کمک بیشتر به شما، به نکاتی اشاره کرده ایم که می تواند در تنظیم قراردادهای LP-GP به شما یاری رساند.

طرفین قرارداد را به صورت واضح مشخص کنید:

قرارداد های LP-GP اصولا از دو طرف شریک محدود و شریک مدیریتی (مدیر صندوق) تشکیل می شود . اما می تواند با حضور سرمایه پذیر نیز امضا شود . مثلاً اگر شما LP هستید لازم است که ابتدا مشخص نمایید که طرف حساب شما در قرارداد سرمایه گذاری خطر پذیر کیست؟ آیا می خواهید سرمایه پذیران مستقلاً تعهداتی در قبال شما داشته باشند . یا مدیریت امور را صرفاً به GP می سپارید و خود را از دردسر سرمایه گذاری بر روی تیم های استارتاپی خلاص می کنید . انتخاب با شماست.

همچنین به این نکته بسیار مهم نیز توجه داشته باشید که در برخی قرارداد ها صندوق صرفاً به عنوان مدیر سرمایه وارد ترکیب قرارداد نشده است . و خود نیز تامین بخشی از سرمایه را بر عهده می گیرد . در چنین حالتی باید بین حقوق و تعهدات صندوق به عنوان سرمایه گذار و به عنوان مدیر صندوق تمایز قائل شوید و مقررات مربوط به هر بخش از سرمایه را به نحو صریح در قرارداد شرح نمایید.

مبلغ سرمایه گذاری و زمانبندی تزریق سرمایه و شاخص کلیدی عملکرد KPI را در قرارداد خود مشخص کنید:

ممکن است سرمایه ای که سرمایه گذار LP قصد دارد بر روی استارتاپی خاص تزریق نماید یکباره یا تحت زمانبندی خاص (مثلاً چند قسط) پرداخت شود . همچنین این امکان وجود دارد که سرمایه گذار پرداخت سرمایه را منوط به تحقق شاخص های خاصی در فعالیت استارتاپ کند . مثلا می توانید ذکر نمایید که تزریق سرمایه طی چهار قسط (به صورت فصلی) پرداخت خواهد شد و پس از پرداخت قسط اول که همزمان با انعقاد قرارداد صورت می گیرد . پرداخت سایر قسط ها منوط به تحقق شاخص های کلیدی عملکرد (مثلا تحقق سطح خاصی از درآمد یا تولید) خواهد بود . و در صورتی که کسب و کار مزبور نتواند شاخص مزبور را تحقق نماید. سرمایه گذار هیچگونه تعهدی مبنی بر تزریق مراحل و قسط های بعدی سرمایه نخواهد داشت.

تعهدات و وظایف طرفین را به صراحت در قرارداد تبیین نمایید:

پیش از این گفتیم که در چارچوب چنین قراردادی، LP وظیفه تامین سرمایه مورد نیاز را خواهد داشت اما طیف وظایف ممکن در خصوص GP ها بسیار بیشتر از این حرف هاست بنابراین لازم است که حتما در خصوص اجرای تک تک وظایفی که از GP انتظار می رود مذاکره کنید و موارد آن را به نحوی مشخص و مقیاس پذیر در متن قرارداد ذکر نمایید برای مثال می توانید ذکر کنید که صندوق موظف به موظف به فراهم نمودن مقدمات لازم برای انتخاب تیمهای سرمایهپذیر، تزریق منابع مالی، ارائه خدمات مشاوره، آموزش و منتورینگ، پایش و نظارت بر تیمها، برگزاری جلسه کمیته سرمایه گذاری و شتابدهی کسب و کار های نوپا است.

در خصوص میزان کارمزد مدیریت صندوق و کارمزد عملکرد توافق کنید:

در مقابل این خدمات ارائه شده به LP، صندوق و مدیر صندوق از LP کارمزد میگیرند. این کارمزد به دو نوع کارمزد مدیریت Management Fee و کارمزد عملکرد carried interest قابل تقسیم است. کارمزد مدیریت در واقع درصدی از سرمایهای است .که شما در دست صندوق سرمایه گذاری خطر پذیر قرار داده اید . معمولاً میزان این کارمزد بین 1.5 تا 2 درصد کل سرمایه است. این کارمزد صرف هزینه های صندوق می شود . کارمزد عملکرد همان کارمزدی است که به بروکر ها و کارگزاران بورسی نیز تعلق می گیرد . LP کارمزد عملکرد را به دلیل موفقیت آمیز بودن عملکرد مدیر صندوق به ایشان می پردازید . میزان این کارمزد بین 10 تا 30 درصد است و لزوماً شامل درصد مقطوع و ثابتی نخواهد بود و می تواند متغیر باشد.

برای مثال تصور کنید که یک شرکت LP از طریق GPبه مبلغ 100 میلیارد تومان بر روی دو کسب و کار نوپا سرمایه گذاری کرده و پس از 2 سال یکی از دو کسب و کار به فروش می رسد.

مبلغی که از فروش بدست آمده 90 میلیارد تومان است که صندوق بایدکل این مبلغ را عیناً به عنوان 90 درصد اصل سرمایه به سرمایه گذار خطر پذیر مسترد کند.

سپس کسب و کار دوم نیز به مبلغ 50 میلیارد تومان به فروش می رسد و صندوق باید 10 میلیارد تومان باقی مانده از اصل مبلغ سرمایه گذاری شده توسط LP را به ایشان مسترد کند. بدین ترتیب کل اصل سرمایه را تسویه نماید.

در ادامه 40 میلیارد تومان از فروش کسب و کار دوم باقی مانده است که به نسبت سود تعیین شده در قرارداد یا همان carried interest باید بین سرمایه گذار و صندوق تقسیم شود.

بنابراین در صورتی که این سود یا کارمزد، 20 درصد تعیین شده است؛ صندوق 10 میلیارد از 40 میلیارد باقی مانده را در ازای 20 درصد سود خود بر می دارد و مابقی را به سرمایه گذار می دهد.

در خصوص درصد سودی که به LP پرداخته می شود توافق کنید:

LP ها قاعدتاً در ازای سرمایه گذاری که انجام می دهند به دنبال کسب سود و منفعت خواهند بود. شما باید در قرارداد LP-GP نحوه تخصیص این سود را مشخص کنید. مثلاً می توانید یک دوره خواب برای سرمایه در قرارداد تعیین کنید و در قالب این دوره به کسب و کار سرمایه پذیر فرصتی برای به کارگیری سرمایه دریافتی و تبدیل آن به سود دهید. مثلا در بندی ذکر نمایید که طول دوره سرمایه گذاری 3 سال است که تا پایان سال نخست، سرمایه گذار هیچگونه سودی دریافت نخواهد کرد. همچنین درصد سود سرمایه گذار می تواند به صورت طبقه ای و پله ای افزایش پیدا کند و مبلغ شناوری باشد.

بندی را به تعیین مقررات کمیته سرمایه گذاری اختصاص دهید:

در این نوع از قرارداد ها اصولاً امر تصمیم گیری و انتخاب شرکت ها و کسب و کارهای سرمایه پذیر صرفاً به مدیر صندوق سپرده نخواهد شد. این حق مسلم سرمایه گذار است که بداند کسب و کار انتخاب شده توسط مدیر صندوق برای سرمایه گذاری، اساساً قابلیت سوددهی در آینده را دارا است یا خیر؟ همچنین ممکن است در خصوص میزان سرمایه تزریق به کسب و کار های مختلف سرمایه پذیر، اختلافاتی فیمابین مدیر صندوق و سرمایه گذار وجود داشته باشد.

به همین دلیل بهتر است کمیته ای تحت عنوان کمیته سرمایه گذاری متشکل از نمایندگان صندوق و سرمایه گذار و یک نماینده مرضی الطرفین تشکیل دهید و در کمیته مزبور در خصوص سیاستهای کلی و برنامههای کلان مشارکت و سرمایهگذاری بر روی تیمهای سرمایهپذیر از محل منابع قرارداد تصمیم گیری کنید. همچنین شما می توانید به گزارشهای مالی و عملکردی سرمایه پذیر، اسناد مالی و گزارش پیشرفت کار در این کمیته رسیدگی نمایید.

از شرط محرمانگی در قراردادتان استفاده کنید:

در طول دوره سرمایه گذاری بر روی کسب و کار ها، ممکن است اطلاعات محرمانه بسیاری بین طرفین قرارداد LP-GP رد و بدل شود بنابراین یکی از واجبات این نوع از قراردادها، شرط محرمانگی خواهد بود. بر مبنای شرط محرمانگی، طرفین قراردادی متعهد میگردند که اطلاعات محرمانهای را که در جریان رابطه قراردادی کسب کرده اند را حفاظت نماید و از افشاء آن جلوگیری کنند.

- برای دریافت نمونه قرارداد LP-GP و یا تنظیم قرارداد با مشاوران حقوقی فینولا در ارتباط باشد .